房地合一重購退稅

什麼是房地合一重購自住房地扣抵稅額?應檢附什麼證明文件?

案例2 甲君於105年1月買進A房地並設籍居住,106年10月以1,200萬元出售A房地,並繳納房地交易所得稅60萬元;甲君於108年8月以1,300萬元買進B房地並設籍居住。因甲君出售A房地與重購B房地期間在2年以內,且都有設籍居住,如A、B房地均無出租、供營業或執行業務使用,因甲君重購的B屋價值大於出售的A屋,故所繳納的60萬元可以全額退還。

案例3 甲君於民國105年購入A屋,而甲君復於民國110年再以1100萬買入B屋,並在民國111年以1000萬元出售A屋,預估須繳納50萬元的房地合一所得稅。

案例4 甲君於民國105年購入A屋,而甲君復於民國110年再以1100萬買入B屋,並在民國111年以1000萬元出售A屋,預估須繳納50萬元的房地合一所得稅。

1.個人購入新自住房屋土地並出售舊自住房屋土地,無論是先購後售或先售後購 (以配偶一方出售自住房屋土地,而另以配偶之他方名義重購者,亦得適用)

1出售舊房屋土地與重購新房屋土地的時間(以房屋土地完成移轉登記日或房屋使用權交易日為準)差距在2年以內

2符合個人或其配偶、未成年子女於該新、舊自住房屋已辦竣戶籍登記並有居住情形

3該舊自住房屋土地於出售前1年內無出租、供營業或執行業務使用者

4新自住房屋登記時戶籍須在出售舊自住房屋

2.符合上述條件,可申請適用重購自住房地扣抵或退稅優惠:

1先購後售者,於辦理個人房屋土地所得稅申報時,按重購價額占出售價額的比率計算扣抵稅額,在不超過應納 稅額的限額內減除。

2先售後購者,得於重購自住房屋、土地完成移轉登記或房屋使用權交易之次日起算5年內,申請按重購價額占出售價額之比率,計算退還出售房屋土地時已繳納的所得稅額。

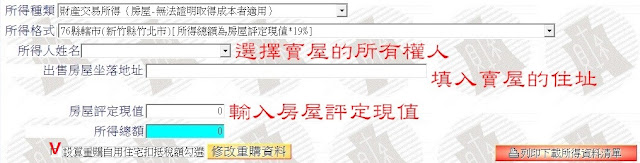

3.應檢附證明文件:於舊自住房屋及新自住房屋已辦竣戶籍登記的戶口名簿影本(有記事)、重購及出售自住房屋土地的買賣契約書、收付價款證明影本及新舊房屋土地的所有權狀影本等。

4.重購的自住房屋土地,於重購後5年內改作其他用途或再行移轉,國稅局將追繳原扣抵或退 還稅額。

舉例

案例1

甲君於105年1月買進A房地並設籍居住,106年10月以1,200萬元出售A房地,並繳納房地交易所得稅60萬元;甲君於108年8月以1,000萬元買進B房地並設籍居住。因甲君出售A房地與重購B房地期間在2年以內,且都有設籍居住,如A、B房地均無出租、供營業或執行業務使用,則甲君可申請適用重購退稅退回50萬元

已繳納稅額60萬元×(重購價額1,000萬元÷出售價額1,200萬元)=重購退稅50萬元

案例2 甲君於105年1月買進A房地並設籍居住,106年10月以1,200萬元出售A房地,並繳納房地交易所得稅60萬元;甲君於108年8月以1,300萬元買進B房地並設籍居住。因甲君出售A房地與重購B房地期間在2年以內,且都有設籍居住,如A、B房地均無出租、供營業或執行業務使用,因甲君重購的B屋價值大於出售的A屋,故所繳納的60萬元可以全額退還。

所繳納的60萬元可以全額退還

案例3 甲君於民國105年購入A屋,而甲君復於民國110年再以1100萬買入B屋,並在民國111年以1000萬元出售A屋,預估須繳納50萬元的房地合一所得稅。

甲君因重購的B屋價值大於出售的A屋,故其在出售A屋申報房地合一所得稅時,可以主張扣抵減除50萬元的應納稅額。

案例4 甲君於民國105年購入A屋,而甲君復於民國110年再以1100萬買入B屋,並在民國111年以1000萬元出售A屋,預估須繳納50萬元的房地合一所得稅。

因甲君重購的B屋價值小於出售的A屋,故按比例計算可以比例扣抵的稅額為454,545元

500,000X(1000/1100)=454,545元

但出售A屋應繳納的房地一所得稅額為50萬元,故甲君應繳納差額稅款:

500,000-454,545=45455元

500,000X(1000/1100)=454,545元

但出售A屋應繳納的房地一所得稅額為50萬元,故甲君應繳納差額稅款:

500,000-454,545=45455元

留言

張貼留言