如何申報財產交易所得稅:重購退(抵)稅

本文更新於112/5/2,適用於111年度所得申報。

五月份的報稅季節,若您在去年度有售屋,且在售屋的前後兩年內有新購房屋,可以試算是否符合財產交易所得稅的重購退(抵)稅。財政部稅務入口網的說明:如何享用重購自用住宅扣抵稅額。在看這篇文章之前請先看如何申報財產交易所得稅:標準認定 或 如何申報財產交易所得稅:核實申報 ,無論採用上述哪一種申報方式開始,在設算重購自用住宅扣抵稅額勾選後,後續所需要輸入的資料都是一樣的。

五月份的報稅季節,若您在去年度有售屋,且在售屋的前後兩年內有新購房屋,可以試算是否符合財產交易所得稅的重購退(抵)稅。財政部稅務入口網的說明:如何享用重購自用住宅扣抵稅額。在看這篇文章之前請先看如何申報財產交易所得稅:標準認定 或 如何申報財產交易所得稅:核實申報 ,無論採用上述哪一種申報方式開始,在設算重購自用住宅扣抵稅額勾選後,後續所需要輸入的資料都是一樣的。

自用住宅關於建物所得稅的退稅(扣抵)要件:

1出售與重購房屋之所有權人為本人或配偶

2出售與重購房屋均需為自用住宅(有設籍)

3兩年內重購(先買後賣或先賣後買皆可)

4重購房屋之房屋評定現值需大於出售房屋評定現值、或者是房地總價(市價)拆算房地比之後的建物價格(市價)重購的房屋大於出售的房屋。

財產交易所得的重購退(抵)稅,依照重購房地的年度、房地價格是否劃分以及價格認定標準(市價或公告現值)有不同的申報方式:

一、買賣為同年度的狀況(以登記完成日為準):

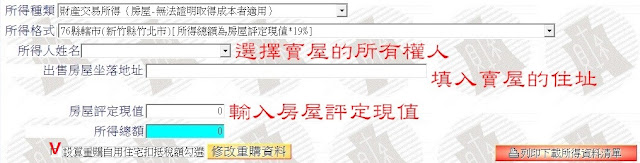

一般民眾現在多用網路報稅,以下就做簡單的案例說明:小明111年有出售房屋也有新購一間房屋,在112年5月申報所得稅時,在報稅軟體所得資料一欄,所得種類選財產交易所得(房屋-無法證明取得成本者適用),再選取出售房屋的直轄市、縣(市),會有不同的核定標準率(標準認定),用下拉式選單選售屋所有權人並填入出售房屋地址,再勾選『設算重購自用住宅扣抵稅額勾選』,填入房屋評定現值,出售與重購房地的房屋評定現值可以從契稅繳款書或建築改良物所有權買賣移轉契約書中找到。在契稅繳款書上是在『移轉價格』欄位,在建築改良物所權買賣移轉契約書則是在『買賣價款總金額』欄位(如下圖)。

額外提醒:若手上拿到的所有權買賣移轉契約書(公契),是土地與建物合在同一張的,買賣價款總金額會是土地與建物合在一起的金額,這時候就只能找契稅繳款書上的移轉現值。如果契稅繳款書手上有兩張,代表售出的房子稅籍有兩個,就需要把兩張繳款書的移轉價格加起來,當做申報的依據。

設算重購自用住宅扣抵稅額勾選後會跳出下圖的頁面,首先要填出售房屋完成移轉登記日,房屋賣出後賣方通常不會留存買方權狀或謄本,這個資訊可以請當時的承辦代書調閱資料,或者到地政事務所申請謄本來查詢。如果不想那麼麻煩那就填個大略的日期,填契稅繳款書上的『立契日期』或土地/建物所有權買賣移轉契約書上的『送件日期』,應該不太會被國稅局刁難。重購房屋完成移轉登記日,則可以從手邊重購房屋的所有權狀或謄本上『登記日期』找到。填入出售與重購房屋座落及稅籍編號,稅籍編號可以從契稅單的上半部查詢到,不填寫也無妨。

關於出售與重購的房地價格,依照價格是否劃分以及價格認定標準(市價或評定現值)有三種不同的狀況:

A、房地總價沒有拆算房屋與土地價格(最常見)

一般的買賣合約書都是載明房地總價,並沒有特別拆分土地與房屋的分別價格,報稅時就需要完整輸入出售與重購的房地價格(總價)、房屋評定現值、土地公告現值,系統就會依照房地比例去拆算出房屋價格。舉例說明:總價1,000萬的房地,土地公告現值為200萬,建物公告現值為50萬,1000 ╳ 50 ÷(50+200)就會得到房屋價格200萬。

B、房地總價有拆算房屋與土地價格 若出售與重購的買賣合約書都有載明土地與房屋的分別價格,例如:合約總價1000萬元(包含土地800萬元、建物200萬元),報稅時在出售房地價格是否劃分勾是,那麼房屋評定現值、土地公告現值、房地價格的欄位就會反藍無法輸入,只能輸入房屋價格(拆算後的市價)。

C、不採用市價而直接採用房屋評定現值 教學範例 倘若上述的房屋價格核算後,重購房屋價格並沒有大於出售房屋價格,可以試試不用市價而是用房屋評定現值的標準去輸入。出售房地價格是否劃分同樣勾是,房屋價格就填公契或契稅單上的房屋評定現值。這邊要特別留意,價格的標準要一致,必須同樣是市價或者同樣是公告現值,不能是一邊用房屋評定現值,一邊用拆算出來的建物價格(市價)去扣抵。備註:客戶採用公告現值去申報重購扣抵,曾被南區國稅局質疑過,向國稅局總局確認後,承辦認為兩種價格標準都能適用,這部份可以再繼續觀察。

輸入完畢之後按完成登錄,在主頁面按『+新增』財產交易所得就會新增上去。若您有正確輸入重購資料,也經系統判斷符合的重購要件,你會發現你的所得是增加的,但是應納稅賦是不會因此增加。不信的話你可以把已經輸入好的資料,把設算重購自用住宅扣抵稅額勾選取消勾選。就變成單純申報售屋所得,你就會發現應納稅額增加了。

B、房地總價有拆算房屋與土地價格 若出售與重購的買賣合約書都有載明土地與房屋的分別價格,例如:合約總價1000萬元(包含土地800萬元、建物200萬元),報稅時在出售房地價格是否劃分勾是,那麼房屋評定現值、土地公告現值、房地價格的欄位就會反藍無法輸入,只能輸入房屋價格(拆算後的市價)。

C、不採用市價而直接採用房屋評定現值 教學範例 倘若上述的房屋價格核算後,重購房屋價格並沒有大於出售房屋價格,可以試試不用市價而是用房屋評定現值的標準去輸入。出售房地價格是否劃分同樣勾是,房屋價格就填公契或契稅單上的房屋評定現值。這邊要特別留意,價格的標準要一致,必須同樣是市價或者同樣是公告現值,不能是一邊用房屋評定現值,一邊用拆算出來的建物價格(市價)去扣抵。備註:客戶採用公告現值去申報重購扣抵,曾被南區國稅局質疑過,向國稅局總局確認後,承辦認為兩種價格標準都能適用,這部份可以再繼續觀察。

輸入完畢之後按完成登錄,在主頁面按『+新增』財產交易所得就會新增上去。若您有正確輸入重購資料,也經系統判斷符合的重購要件,你會發現你的所得是增加的,但是應納稅賦是不會因此增加。不信的話你可以把已經輸入好的資料,把設算重購自用住宅扣抵稅額勾選取消勾選。就變成單純申報售屋所得,你就會發現應納稅額增加了。

權狀範例:

二、買賣跨年度,先買後賣的狀況:

上述的範例是買與賣是同一年度的申報方式,如果是跨年度先買後賣的狀況,出售登記房屋的完成日為111年,申報方式如上述並沒有不同(例如110年3月1日新購房地,111年5月31日出售舊房地)。法令依據:申請扣抵或退還年度,先售後購者,為重購之所有權移轉登記年度;先購後售,為出售之所有權移轉登記年度。

三、買賣跨年度,先賣後買的狀況:

但若是111年出售、112年重購新屋,若您按照下文輸入,系統會跳出下述對話視窗,就必須先用如何申報財產交易所得稅:標準核定或如何申報財產交易所得稅:核實申報申報並納稅,再於113年5月申報112年度所得稅時,申請扣抵。

若是先賣後買,已經於前年度報稅繳納財產交易所得,申請退抵稅的年度就會在不同的頁面輸入相關資料:倘若110年出售房屋已於111年5月申報繳稅完畢,111年6月~112年之間重購房屋且登記完成,則在112年5月報稅時,到重購自用住宅的標籤,輸入出售房屋與重購房屋的資料。

難度較高的是最右邊的應納稅額部分。必須找出售屋該年度的繳稅資料。如果自己沒有留下紙本,可到國稅局請稅務員協助。下面案例為101年,假設當年繳的所得稅額為20萬,繳納的所得稅稅率為20%,而101年有申報一戶評定現值458,000的財產交易所得,而101年度竹北的財產教義所得核定標準率為15%,所以101年因申報財產交易所得,多繳了458,000(房屋評定現值)*15%(核定標準率)*20%(所得稅率)=13,740的稅,這次我們要用重購退稅把已經繳納的稅扣回來。

所以101年度:出售年度應納稅額(含自用住宅交易所得)200,000,出售年度應納稅額(不含自用住宅交易所得)186,260,可扣抵稅額:13,740元。把所有資料輸入完成+新增,就能在本年度的應納稅額,扣除去年因財產交易所得而多繳的13,740元。

難度較高的是最右邊的應納稅額部分。必須找出售屋該年度的繳稅資料。如果自己沒有留下紙本,可到國稅局請稅務員協助。下面案例為101年,假設當年繳的所得稅額為20萬,繳納的所得稅稅率為20%,而101年有申報一戶評定現值458,000的財產交易所得,而101年度竹北的財產教義所得核定標準率為15%,所以101年因申報財產交易所得,多繳了458,000(房屋評定現值)*15%(核定標準率)*20%(所得稅率)=13,740的稅,這次我們要用重購退稅把已經繳納的稅扣回來。

所以101年度:出售年度應納稅額(含自用住宅交易所得)200,000,出售年度應納稅額(不含自用住宅交易所得)186,260,可扣抵稅額:13,740元。把所有資料輸入完成+新增,就能在本年度的應納稅額,扣除去年因財產交易所得而多繳的13,740元。

在網路報稅完成申報後,要附繳給國稅局的文件有:

1出售及重購土地的契稅繳款書或建築改良物所有權買賣移轉契約書

2曾設籍在出售房屋與重購房屋的戶籍謄本或戶口名簿影本

3出售房屋與重購房屋的權狀影本或謄本

如果是採用市價拆算房地比後的建物市價去做重購,需要準備的文件有:

1出售時與購入時的買賣合約書(私契)

2出售時與購入時的土地與建築改良物所有權買賣移轉契約書(公契)

3曾設籍在出售房屋與重購房屋的戶籍謄本或戶口名簿影本

4出售房屋與重購房屋的權狀影本或謄本

留言

張貼留言