如何申報財產交易所得 Q&A

Q1如何判斷新制房地合一稅還是舊制財產交易所得稅?

若您的房地是105年1月1日以後登記完成,在出售時就適用新制房地房地合一稅,必須要在買賣移轉登記(俗稱過戶)完成後30天內,向戶籍所在地的國稅局申報繳納房地合一稅。若房地是因為繼承、夫妻贈與取得,則可以併計原所有權人的持有期間來判斷是否符合房地合一課稅範圍。舉例:小明於103年5月20日購入房地,並於105年3月1日夫妻贈與給配偶小花,而後小花於109年8月5日出售該房地,則小花本次出售房屋取得時間基準點就以103年5月20日為準,適用舊制的財產交易所得稅,於110年5月申報個人綜合所得稅時申報。

Q2已申報繳納房地合一稅後,還需要申報舊制財產交易所得嗎?不需要。

Q3何時需要申報舊制財產交易所得?若非屬房地合一稅的課稅範圍,而在109年度有出售房地,就需要在110年5月申報個人綜合所得稅時申報財產交易所得。這筆所得在網路報稅時不會自動帶入,需要自行新增。時間點的認定是以登記完成日為準,舉例說明:108年12月1日簽定買賣合約,房屋在109年1月10日登記完成,則視為109年度的所得,需在110年5月申報。登記完成日可以從權狀或謄本上找到(登記日期),但是賣方通常不會留已出售房地的謄本或權狀影本,若要知道確切的登記完成日期,可以詢問當時的承辦代書,或者花點錢去調閱已出售房地的謄本。

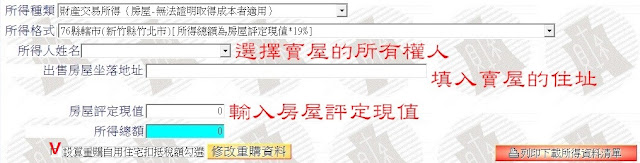

Q4該用哪一種方式申報財產交易所得?財產交易所得稅舊制分標準核定(無法證明取得成本者)及核實申報(可以證明取得成本者)。105/1/1開始則有新制房地合一稅。依所得稅法施行細則第17條之2第1項規定,個人出售房屋,如能提出交易時之成交價額及成本費用之證明文件者,其財產交易所得之計算,依法核實認定;其未申報或未能提出證明文件者,稽徵機關得依該部核定標準核定之。也就是說以核實申報為主,若無法證明取得成本就可以用標準核定。101年8月之後開始實價登錄,所有買賣價格資訊都登錄在地政機關,因此國稅局都有掌握您的購屋成本,在101年8月之後購入的案件就建議採用核實申報。另外,若為98年以後跟建商購買預售屋,建商有將售價造冊送交國稅局,出售時也建議採用核實申報。簡言之,出售房地在101年8月以前取得可以標準核定為主、101年8月至104年12月31日間取得的房地應以核實申報為主、105年1月1日之後取得的房地,出售時就適用新制房地合一。

Q5何時需要申報財產交易所得?若適用財產交易所得稅舊制,無論能否提出當時的成本證明,都要於售屋登記完成日的隔年5月,申報所得稅時一併申報財產交易所得,而這筆所得並不會自動匯入,需要自行手動新增。例如:109/11/1出售房地於109/12/5登記完成,需於110/5申報。若適用新制房地合一稅,則需於出售房地登記完成之日起30日內向戶籍所在地的國稅局申報,以上例就必須在110/1/4之前申報完成,否則會將有怠報的罰金。

Q6財產交易所得稅有何節稅方法?倘若賣屋是賠錢的,可以申報財產交易損失,若當年度有其他財產交易所得,售屋損失可以抵扣售屋所得。但不可抵扣其他個人薪資、利息...等所得。若符合以小換大且自住的重購要件,則能申請重購退(抵)稅。核實申報可以提出相關費用為扣除額,例如:公證費、契稅、印花稅、地政規費、代書費、外管費、土增稅、仲介費、清潔費、搬運費、廣告費、修繕費...等。而最具爭議的裝修費用是否能列入扣除額,這需要稅務員來個別認定。國稅局能接受扣除的解釋如下:取得房屋所有權後使用期間支付能增加房屋價值或效能,而且不是2年內所能耗竭的增置、改良或修繕費。賣屋前因為要賣個好價格所做的裝修比較容易被國稅局接受,而購入時的裝修可能會被視為居住的相對代價且裝潢價值會隨時間折舊耗損,被駁回的機會較高。取得房屋所有權後,在出售前所繳納的房屋稅、地價稅、管理費、金融機構借款利息...等,都是屬於使用期間的相對代價,不得列為成本或費用減除。(財政部83年2月8日台財稅第831583118號函)

Q7可以先用最簡單的標準認定(無法證明取得成本者)來申報嗎?

留言

張貼留言